Por Cíntya Feitosa

Documento traz recomendações aos investidores institucionais sobre como aprimorar a gestão de riscos ligados a desmatamento em seu portfólio de investimentos

Parcela considerável do PIB e das exportações brasileiras, o agronegócio é um retrato da complexidade da relação do crescimento econômico com as florestas. Mais que uma questão ideológica ou um reforço da falsa dicotomia entre conservação e desenvolvimento, a discussão sobre práticas sustentáveis na produção interessa também aos produtores e investidores das cadeias de pecuária e agricultura. A pressão que as atividades exercem especialmente sobre os biomas Amazônia e Cerrado representa também riscos econômicos e financeiros.

Relatório elaborado pelo Centro de Estudos em Sustentabilidade da FGV EAESP (FGVces) a pedido do WWF analisa os riscos associados a desmatamento para investidores de empresas pertencentes às cadeias de valor da soja, do papel e celulose e da pecuária de corte e que operam no Brasil. O documento traz recomendações aos investidores institucionais sobre como aprimorar a gestão de riscos ligados a desmatamento em seu portfólio de investimentos.

O estudo identifica que os riscos de desmatamento das empresas “investidas” (que foram objeto do investimento) representam riscos também para os investidores, por gerarem impactos negativos sobre o fluxo de caixa das companhias e, consequentemente, comprometer o retorno financeiro de seus acionistas. Outro tipo de ameaça está relacionado ao próprio ambiente de negócios dos investidores. Por exemplo, caso sejam processados por seus clientes por não atenderem deveres fiduciários, pode haver aumento de despesas judiciais. Caso sejam indiretamente envolvidos em práticas de desmatamento, podem ser alvo de campanhas de ativistas, levando a perda de clientes e redução de receitas.

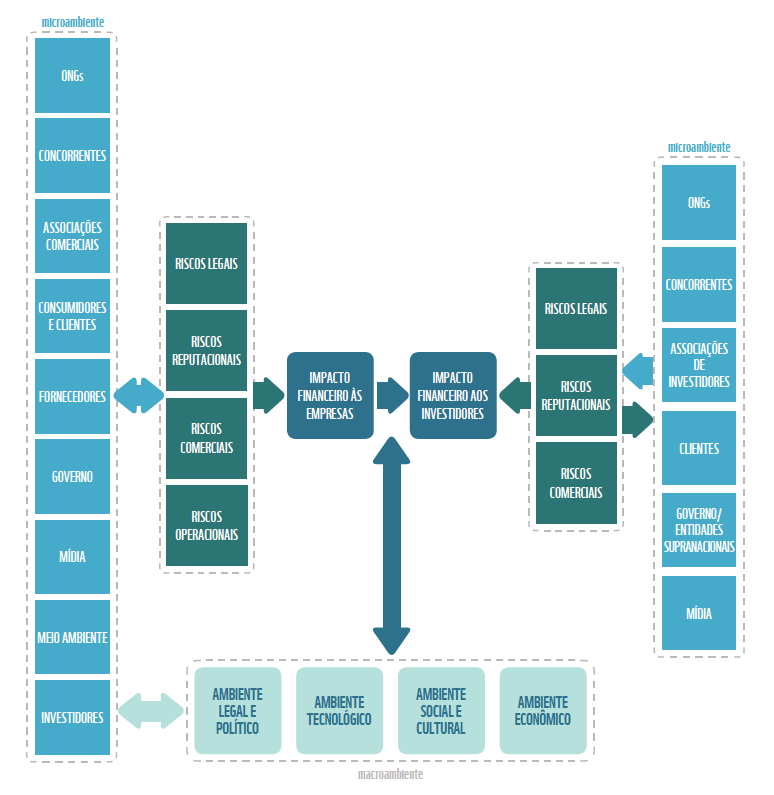

Em relação às empresas atuantes nessas cadeias, o mapeamento aponta para questões relacionadas ao macroambiente de negócios – envolve ambiente político, tecnológico, cultural e econômico – e ao microambiente – organizações não governamentais, concorrência, consumidores, clientes, fornecedores, governo e mídia – que, por sua vez, representam ameaças aos investidores dessas cadeias.

Os riscos retroalimentam-se (figura abaixo), pois a exposição a riscos legais aumenta também a exposição a riscos reputacionais, pela atuação de ONGs e cobrança de clientes e consumidores. Isso pode levar a possíveis perdas comerciais.

A tendência é de que os investidores estejam cada vez mais atentos a essas questões. Um indicativo é o fortalecimento de práticas de investimento responsável motivadas por movimentos como os Princípios para o Investimento Responsável (PRI, na sigla em inglês), principal iniciativa global no tema, reunindo investidores de mais de 50 países com US$ 70 trilhões em ativos sob gestão.

O movimento do investimento de impacto também aponta para as estratégias que reúnam critérios socioambientais – um exemplo é o Global Impact Investing Network (Giin), com US$ 114 bilhões investidos em ativos de impacto. E o desmatamento é um dos fatores pontos de atenção para esses movimentos.

Assim como para agentes financiadores dessas cadeias, um dos principais riscos legais para investidores no contexto brasileiro são os impactos sobre monitoramento e fiscalização de propriedades rurais com base na implementação do Novo Código Florestal. O maior acesso a tecnologias, graças ao barateamento, facilita o monitoramento dos riscos pelas empresas, mas também torna a produção mais exposta a ONGs e clientes. Isso significa que há mais agentes fiscalizando, com mais riscos reputacionais e comerciais.

Além da lei, o aumento da circulação de informações sobre questões ambientais, como mudança do clima e escassez hídrica, pode deixar mais rígida a cobrança sobre o agronegócio, especialmente sobre transparência. Ou seja, em alguns casos pode ser necessário ir além das exigências legais e informar boas práticas ambientais e sociais, à medida que consumidores se tornem mais exigentes.

A adoção de boas práticas também pode ser induzida pela concorrência. Os que saem na frente podem acelerar a mudança no mercado e até influenciar políticas que tornem a regulação mais exigente. Essa interferência pode ser exercida por associações comerciais e setoriais, que estabelecem compromissos e autorregulações a serem cumpridas pelas empresas. Alguns exemplos disso são a já citada Moratória da Soja e os Termos de Ajustamento de Conduta (TAC) da atividade pecuária com o Ministério Público Federal.

A exemplo do que já ocorre com requisitos sanitários para exportação de carne bovina, um aumento de barreiras não tarifárias relacionadas ao controle do desmatamento pode representar riscos comerciais no futuro. Um exemplo é a exigência de informação sobre pegada hídrica e de carbono, que pode tornar-se realidade em breve na Europa (leia mais aqui). Não gerenciar de forma adequada o desmatamento pode gerar conflitos ou até a perda de investimentos, com consequente impacto financeiro às corporações.

Pelas características e relevância do capital natural no Brasil, além do modelo de desenvolvimento pautado pela produção agropecuária, o desmatamento é um tema com “materialidade”, ou seja, relevante para a gestão estratégica empresarial. Portanto, a falta de gerenciamento de questões como o desmatamento pode levar à materialização de riscos que impactam o desempenho financeiro das empresas. Por isso faz sentido também para os investidores considerarem o tema em sua análise de investimentos, sob risco de exposição legal e de reputação.

Um exemplo de risco é a pressão que investidores como fundos de pensão têm sofrido para descarbonizar seu portfólio – ou seja, para que deixem de mobilizar recursos para atividades intensivas em emissões de carbono. De acordo com o último relatório de coalizão formada para atuar no tema com o apoio do Programa das Nações Unidas para o Meio Ambiente (Pnuma), mais de 30 investidores já se comprometeram a encerrar seus investimentos em combustíveis fósseis, o que implica uma retirada de recursos na ordem de US$ 80 bilhões.

Durante a Conferência do Clima das Nações Unidas de 2015, em Paris, quando os negociadores de países chegaram a um acordo global para redução de emissões, o compromisso de desinvestimento foi assumido por mais de 500 instituições que geriam à época US$ 3,4 trilhões em ativos. É possível que o desmatamento se torne tema de engajamento e pressão sobre investidores, como já vem acontecendo com os combustíveis fósseis.

Os riscos estão encadeados. Caso as empresas que receberam investimento se envolvam em práticas de desmatamento e sejam penalizadas legal ou comercialmente, o impacto decorrente de perdas comerciais ou de produtividade pode levar à redução no preço de suas ações, comprometendo o retorno financeiro de seus investidores. Com a crescente disseminação do tema, o movimento para outros fundos de pensão ou asset managers por beneficiários preocupados com os recursos de seus fundos também representa um risco comercial. Caso os investidores sejam processados por seus clientes por não cumprimento de seus deveres fiduciários, podem ter ainda aumento de despesas judiciais.

Principais motivações

Além de mapear riscos, o FGVces entrevistou investidores internacionais já engajados no tema para verificar como atuam (no Brasil, não foram identificados investidores institucionais relevantes nessa questão). Os entrevistados citaram três principais motivações para gerenciar o risco de desmatamento: a materialidade do tema para o desempenho financeiro das empresas investidas; o risco de reputação para as empresas e para seus investidores; e o apoio dos investidores ao Acordo de Paris.

Os riscos não geridos podem levar à impossibilidade de atender a certos mercados, com alto nível de exigência em relação a critérios de sustentabilidade, e, por consequência, reduzir valor de mercado. Um dos casos de impacto financeiro citados foi o da IOI Group, trader malaia de óleo de palma, cujo valor de mercado reduziu-se em quase 20% após a divulgação de alegações de envolvimento da empresa com desmatamento. A empresa foi alvo de campanha de organizações ambientalistas, especialmente do Greenpeace, e durante um ano teve sua certificação de produção sustentável suspensa, até que apresentasse medidas e compromissos pelo fim do desmatamento.

Os investidores relataram também o seu comprometimento em relação ao Acordo de Paris. A relação do tema com o tratado é particularmente relevante para o Brasil, devido aos compromissos assumidos internacionalmente pelo governo brasileiro e pelo perfil de emissões do País – 51% relativos à Mudança no Uso do Solo e desmatamento e 22% provenientes da agropecuária, de acordo com os dados mais recentes do Sistema de Estimativas de Emissões e Remoções de Gases de Efeito Estufa (Seeg), do Observatório do Clima. Em mercados como Europa e Estados Unidos, o foco da agenda climática está em combustíveis fósseis.

Para que o desmatamento passe a ser considerado estratégico quando se trata de investimento, é essencial o engajamento de investidores com empresas nas cadeias agropecuárias. Investidores relataram ao FGVces diversas barreiras para o relacionamento com empresas brasileiras no tema. Além de questões práticas, como o fuso horário e as barreiras de idioma, há relatos de que as empresas brasileiras são fechadas ao diálogo sobre questões sociais e ambientais, especialmente quando envolvidas em práticas antiéticas ou ilegais. Analistas de investimento também têm pouco conhecimento sobre questões relacionadas a mudança no uso do solo e desmatamento, segundo um dos entrevistados.

Recomendações para gestão de riscos

O ambiente regulatório brasileiro foi apontado como um obstáculo para a avaliação do desempenho das empresas que receberam investimentos. Embora o Código Florestal brasileiro seja um dos mais restritivos do mundo e exija que proprietários conservem grandes extensões de terras, não é possível afirmar que a legislação está sendo cumprida.

Uma das recomendações para facilitar o diálogo entre investidores e empresas é o engajamento colaborativo, por exemplo com um grupo de investidores com representação expressiva em ativos que demonstre às empresas a importância do tema. Uma coalizão com esse objetivo ajudaria, ainda, a reduzir os custos individuais de engajamento e a assimetria de informação sobre o tema.

As empresas também se beneficiariam com a unificação de formato de pedido de informações pelos investidores, evitando o excesso de questionários a serem preenchidos. Para isso, é necessário envolver investidores internacionais, mas também os brasileiros, que conhecem melhor o ambiente e regulações locais. Para os investidores, o pedido unificado de informações para as empresas facilitaria a avaliação, com dados comparáveis entre si. O trabalho em rede de investidores já existe em outros temas do PRI, por exemplo, assim como já existe articulação para um grupo de trabalho sobre desmatamento.

Aos investidores, recomenda-se que atuem em rede e também junto a outros stakeholders do mercado de capitais no desenvolvimento de indicadores quantitativos de avaliação do risco de desmatamento, o que facilitaria a incorporação do tema na tomada de decisão e também o monitoramento de desempenho.

Existem particularidades do contexto brasileiro a serem levadas em conta. Por exemplo, ao analisar empresas frigoríficas, os investidores devem se atentar ao fato de que a produção de carne bovina conta com diferentes fases (cria, recria e engorda) e que, portanto, frigoríficos que apenas verificam seus fornecedores diretos podem continuar expostos a risco de desmatamento por não monitorarem os fornecedores indiretos (ver mais aqui).