Por Amália Safatle e Magali Cabral

Mapeamos algumas das fronteiras no que se refere a finanças sustentáveis. São campos que geralmente se encontram em estágio inicial de desenvolvimento, mas se mostram promissores e apontam tendências, como o mercado de Cota de Reserva Ambiental, os green bonds, a incorporação do capital natural nas contas nacionais e o ROI sociomabiental, entre outros. Navegue aqui pelas finanças do futuro.

Mercado de Cota de Reserva Ambiental (CRA)

O dono da maior floresta tropical do mundo e da segunda maior área florestal do planeta certamente deve prestar atenção a este nascente e promissor mercado: o de Cota de Reserva Ambiental (CRA). Como o nome sugere, trata-se de um mecanismo pelo qual é possível negociar excedentes de Reserva Legal: proprietários de terra que conservam mais do que a lei obriga podem, respeitando determinados critérios, vender o excedente a quem não cumpriu a área mínima exigida.

A lógica é similar à de negociações de crédito de carbono no mercado europeu (leia mais aqui): definido um limite (um cap), negociam-se os excedentes (trade) entre as partes.

Só que o Brasil das vastas florestas também é o Brasil do agronegócio, que responde por quase um quarto do PIB nacional. Historicamente, conciliar a atividade agropecuária com o aumento da cobertura vegetal tem sido um desafio e tanto.

O desenvolvimento de mecanismos financeiros que viabilizem a atividade produtiva em meio à conservação ambiental é uma das saídas. O mercado de CRA representa uma oportunidade única de atrair, em larga escala, o capital privado para o agronegócio ao mesmo tempo que endereça agenda de conservação florestal e de fortalecimento dos serviços ecossistêmicos.

Como a CRA surgiu?

O Novo Código Florestal, que revisou o anterior mediante a Lei nº 12.651 (25 de maio de 2012), trouxe, entre outras inovações, o Cadastro Ambiental Rural (CAR) – programa para dar suporte e encorajar a recuperação e a conservação ambiental – e a Cota de Reserva Ambiental (CRA).

A nova legislação prevê não só a negociação das cotas entre os proprietários de terra que precisam se regularizar perante a lei e os que têm excedentes de Reserva Legal, mas também permite que essas cotas se transformem em valores mobiliários negociados por investidores no mercado de capitais.

Para que as CRA seja mais que um instrumento de regularização ambiental e atraia o interesse de investidores como valor mobiliário, o primeiro passo é que o CAR seja implementado no território nacional (hoje atinge 60% da área cadastrável no País; a estimativa é chegar a 100% em maio de 2016). Somente assim será possível dimensionar a demanda e a oferta desses títulos e saber se essa relação está em equilíbrio.

Nesse contexto, será fundamental que a sociedade abrace o Novo Código Florestal, exigindo que seja efetivamente cumprido, sob pena da lei. O cumprimento do Código é até mesmo chave para que o Brasil consiga atender suas metas de redução de emissões de carbono anunciadas na COP 21, a Conferência das Partes sobre Mudança do Clima, realizada em Paris neste início de dezembro de 2015.

O que isso traz de bom?

Os benefícios de incorporar a CRA ao mercado de capitais estão em usar os instrumentos econômicos a serviço da conservação. A exemplo de outros mercados criados para fins ambientais, sua liquidez aumenta quando se possibilita a entrada de investidores, direcionando recursos financeiros para promover bons resultados ambientais.

No caso da incorporação da CRA ao mercado de capitais, os potenciais ganhos para a sociedade são expandir a base de interessados na manutenção, recuperação e crescimento das áreas de Reserva Legal; atrair investidores para um nascente mercado de ativos florestais; e fazer com que o proprietário dilua no mercado os riscos causados por eventuais variações bruscas no valor de suas terras.

Mas, para chegar ao ponto de a CRA ser atraentes aos olhos do investidor, há algumas etapas a cumprir. Serão necessárias informações claras que baseiem o cálculo das expectativas de risco e retorno; o retorno deverá ser compatível com outros investimentos de risco similar; será preciso haver liquidez e um mercado secundário no qual os investidores possam vender os títulos; os custos de transação não poderão prejudicar o desenvolvimento do mercado; e será preciso contar com segurança jurídica e um ambiente regulatório confiável.

De modo a assegurar que os objetivos ambientais (redução de poluição, redução de gases de efeito estufa, aumento de estoques pesqueiros, entre outros exemplos) sejam alcançados, esses mercados são fortemente regulados ao mesmo tempo que oferecem oportunidade de rentabilidade para o investidor.

Para fortalecer este promissor mercado, o FGVces sugere alguns estudos em profundidade. Um deles é mapear o potencial de mercado de CRA assim que o CAR for integralmente implantado no País. Outro é mapear os fundamentos econômicos e legais de um mercado de ativos florestais associados à CRA, incluindo elementos-chave que encorajem a formação de oferta e demanda por parte dos investidores.

Uma das formas tradicionais de uma empresa captar recursos é emitir títulos de dívida, como as debêntures. No vencimento do título, a empresa restitui o capital investido e, ao longo desse período, remunera o investidor mediante o pagamento de juros. Mas uma novidade vem trazer cores “verdes” a essa modalidade de captação: são os green bonds.

É como se fosse um título “carimbado” para a Economia Verde: por meio desses títulos, organizações, bancos ou governos conseguem captar recursos para projetos necessariamente voltados para a sustentabilidade, tais como energia renovável, eficiência energética, gestão de resíduos, transporte de baixo carbono, projetos florestais.

Os títulos também podem ser usados para financiar projetos com benefício social, como a melhora da saúde e dos serviços sociais. E, quando visam mitigar especificamente as emissões de gases de efeito estufa, são chamados de climate bonds.

Mas, para garantir que os recursos sejam efetivamente investidos dentro desse perfil, os green bonds pedem a participação de um verificador antes da emissão e de um auditor, que acompanhará a aplicação do recurso. São os chamados agentes second opinion. Embora a presença não seja obrigatória, confere maior credibilidade à operação.

Mercado em expansão

Os green bonds crescem rapidamente no mundo: seu potencial já é estimado em US$ 100 trilhões. De 2007 a 2014, as emissões somaram US$ 57,9 bilhões, com um ápice no ano de 2014 de US$ 36,5 bilhões, devido principalmente a uma crescente participação de corporações e de bancos, que se somaram aos governos e instituições supranacionais.

As primeiras emissões estruturadas de green bonds ocorreram em 2007, por iniciativa do European Investment Bank (EIB) e do World Bank. Foram emitidos 600 milhões de euros em resposta à demanda de fundos de pensão por projetos com adicionalidades socioambientais, que geram benefícios compartilhados com a sociedade.

Para o emissor, os maiores ganhos são reputacionais, uma vez que não se trata de uma emissão com taxas mais baixas. Lançar títulos verdes indica o comprometimento da organização com aspectos socioambientais e ajuda a construir uma boa imagem, ampliando o acesso a uma gama maior de investidores que inclui os engajados em questões socioambientais.

Do lado do investidor, as vantagens estão em diversificar a carteira de investimentos e em acessar projetos rentáveis com adicionalidades socioambientais e maior transparência na aplicação dos recursos financeiros. Por meio dos green bonds, os investidores também conseguem cumprir diretrizes do Socially Responsible Investment (SRI) e dos Princípios para o Investimento Responsável (PRI).

Trata-se, enfim, de uma modalidade de investimentos que gera ganhos para todos os lados – emissores, investidores, sociedade e meio ambiente.

Brasil: obstáculos e propostas

No Brasil, entretanto, o mercado de títulos verdes enfrenta muitas limitações. As razões são basicamente estruturais, como a maior atratividade dos títulos públicos em relação aos privados, baixa liquidez do mercado secundário, mercado de investidores concentrado e baixa participação de investidores pessoas físicas e de estrangeiros. Isso é agravado por uma conjuntura atual desfavorável de recessão econômica, juros altos e inflação persistente.

Acrescentem-se os fatos de que lançar green bonds no mercado requer um processo extenso e com custos adicionais referentes aos agentes second opinion; faltam incentivos para o underwriter (responsável pelo desenvolvimento da estrutura, preço e emissão do título no mercado) estruturar uma operação de títulos verdes na comparação com a de um título de dívida tradicional; e projetos alinhados com a sustentabilidade muitas vezes trazem tecnologias novas que são encaradas pelo investidor como um risco adicional.

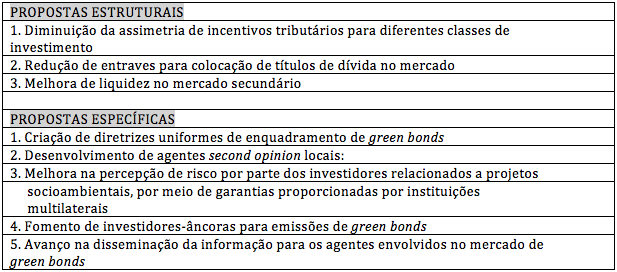

Diante disso, Federação Brasileira dos Bancos (Febraban) e o FGVces listaram propostas para viabilizar o desenvolvimento do mercado de títulos verdes no Brasil. Confira no quadro abaixo:

Acesse essas propostas na íntegra nas páginas 7 e 8 deste estudo.

Incorporação do capital natural nas contas nacionais

Incorporação do capital natural nas contas nacionais

Para facilitar a compreensão do mecanismo de incorporação do capital natural nas contas nacionais, o ideal é dar dois passos atrás e resgatar o significado de capital natural e a sua relação com o setor financeiro.

“Capital natural é o estoque de ecossistemas [solo, ar, água, flora e fauna] que produz um fluxo renovável de bens e serviços absorvidos na economia para fornecer insumos e benefícios diretos e indiretos para empresas e sociedade.”

A definição é da Declaração do Capital Natural (NCD, na sigla em inglês), uma iniciativa do setor financeiro apresentada durante a Conferência Rio+20, cujo objetivo é dar materialidade ao capital natural a fim de conservar não apenas os ativos naturais da Terra, mas a saúde das instituições financeiras.

“Não se trata de estabelecer um valor monetário para o hectare de floresta tropical ou para um recife de coral”, esclarece a NCD. “Mas de demonstrar compromisso para integrar considerações sobre o capital natural aos produtos e serviços financeiros para o século XXI.”

Em outras palavras, se os produtos e serviços ecossistêmicos provenientes do capital natural são essenciais à vida, não parece justo que o seu uso diário passe despercebido pelo sistema econômico. A incorporação do capital natural nas contas nacionais públicas e privadas é, grosso modo, uma prestação de contas desse uso. Ou, ainda, o reconhecimento de um custo real na base do crescimento econômico (Produto Interno Bruto), até aqui não valorado – portanto, não incorporado às contas nacionais.

Tal quadro começa a mudar lentamente e a escassez de água tem muito a ver com isso. O risco desse ativo natural já é reconhecido por governos e empresas em todo o mundo. O aumento populacional e a mudança climática seguramente contribuirão para o agravamento da competição por água, impactando o desempenho de muitas empresas.

Os custos das empresas muito dependentes de água e que mantêm operações em regiões de estresse hídrico podem subir e afetar a sua rentabilidade, competitividade e capacidade de arcar com compromissos.

Na busca de um entendimento mais profundo sobre as implicações financeiras desses riscos, a NCD, em parceria com a Associação para a Gestão Ambiental e Sustentabilidade em Instituições Financeiras (VFU) e outras sete instituições financeiras da Europa, dos Estados Unidos e da América Latina, desenvolveu um novo modelo financeiro que integra estresse hídrico nas análises de crédito das obrigações das empresas.

Ao combinar dados sobre a quantidade de uso de água de uma unidade de produção com custo do abastecimento e o grau de demanda e oferta, a ferramenta Corporate Bonds Water Credit Risk quantifica o risco hídrico e avalia o potencial impacto financeiro na empresa.

À primeira vista, iniciativas como estas atendem exclusivamente a interesses privados, mas os indicadores que esse tipo de ferramenta produz são essenciais à transição para a economia verde, pois refletem o grau de sustentabilidade dos respectivos setores produtivos avaliados.

Assim como essa, outras metodologias estão sendo construídas e testadas. “Por ser muito intensivo em capital natural, o Brasil pode despontar como um país com grande vantagem competitiva no que diz respeito a minimizar riscos que podem impactar as instituições financeiras”, afirma a pesquisadora em finanças sustentáveis do FGVces, Paula Peirão de Oliveira. “Há pela frente um longo caminho a ser construído na relação entre instituição financeira e capital natural.”

Acesse aqui mais informações sobre a Corporate Bonds Water Credit Risk Tool.

Existem duas linhas para se enfrentar o aquecimento global: fazendo o controle das emissões de gases de efeito estufa para tentar minimizar seus efeitos e criando resiliência contra os impactos atuais e futuros da mudança climática.

Tudo isso custa dinheiro e o climate finance (financiamento climático) refere-se justamente a todos os recursos financeiros, públicos e privados, em circulação destinados a cobrir os custos da transição para uma economia global de baixo carbono e de adaptação à mudança do clima. Esses financiamentos são essenciais, sobretudo para os países em desenvolvimento, em geral grandes emissores com limitação de recursos para investimentos de longo prazo.

Todos os anos, a Climate Policy Initiative (CPI) – organização sem fins lucrativos apoiada por parceiros globais públicos e privados – realiza um inventário em climate finance que mostra o comportamento dos investimentos em economia verde. E, apesar de um aumento registrado em 2014 depois de quedas sucessivas desde 2012, ainda são pouco animadores.

Em 2011 somaram US$ 364 bilhões, no ano seguinte caíram para US$ 359 e, em 2013, para US$ 331. Em 2014 subiu para US$ 391. Embora pareça ser bastante dinheiro, a Agência Internacional de Energia (IEA, na sigla em inglês) – um programa internacional de cooperação energética entre os 29 países-membros (todos da Organização para a Cooperação e Desenvolvimento Econômico – OCDE) – calcula que, para frear o aquecimento global até 2020, sejam necessários investimentos superiores a US$ 5 trilhões apenas no setor de energia limpa.

Para tirar o planeta dessa enrascada, os especialistas em clima creem que a precificação do carbono é uma das formas mais rápidas e eficientes de abastecer o caixa do climate finance (sobre precificação de carbono saiba mais aqui).

Outro contraponto importante para se ter uma ideia da dimensão desses valores está no business as usual. Do total de investimentos em climate finance em 2013, cerca de 40%, ou US$ 137 bilhões, foram investimentos públicos. E, segundo dados da IEA, nesse mesmo período os governos apenas de países emergentes e em desenvolvimento investiram US$ 544 bilhões de recursos públicos em fontes de energia fóssil.

Outra dificuldade é que as maiores fatias de investimento ficam nos próprios países onde se originam. Menos de 30% do climate finance estão circulando globalmente. Como as emissões de gases-estufa ignoram fronteiras políticas, não basta aos países desenvolvidos fazerem a lição de casa. É preciso também que contribuam com os “vizinhos” mais pobres que, em tese, são menos responsáveis pela gravidade atual da situação climática. Dos recursos circulantes entre países, cerca da metade sai de países-membros da OCDE e segue para países não membros.

No caso específico do Brasil, o estudo do FGVces e do Programa das Nações Unidas para o Meio Ambiente (Pnuma, ou Unep, na sigla em inglês) – Financiamentos Públicos e Mudança do Clima – destaca que as soluções para adaptação e vulnerabilidade à mudança do clima são oportunidades pouco exploradas pelas instituições até o momento: “As iniciativas promovidas pelas instituições financeiras públicas mapeadas neste estudo estão, em sua maioria, associadas à mitigação dos desafios climáticos. Foram identificadas poucas experiências de apoio à adaptação e às vulnerabilidades que o Brasil apresenta para fazer frente em face dos impactos da mudança do clima”.

Em todo esse cenário, salvam-se pelo menos duas boas notícias: a de que praticamente todos os países têm alguma ação em redução de emissões e adaptação e a de que existe um fluxo de dinheiro, mesmo que insuficiente, saindo dos países desenvolvidos em direção a outros. No mais, os investimentos estão aquém do necessário, o que significa que estamos nos distanciando da meta de limitar em 2 graus o aumento da temperatura média global até o fim deste século.

ROI (return on investment) socioambiental

ROI (return on investment) socioambiental

A taxa de retorno é um cálculo básico no mundo financeiro. Mostra a relação entre o montante que foi investido e o quanto esse investimento rendeu. Também conhecida como return on investment (ROI), essa taxa pode ganhar contornos socioambientais ao analisar a relação custo-benefício de se investir em temas e projetos ligados à sustentabilidade.

O “ROI socioambiental” é hoje objeto de estudos de casos do FGVces, partindo-se da premissa de que a inclusão de práticas de sustentabilidade nas operações das empresas pode gerar vantagens competitivas. Um relatório que analisa casos de 12 organizações deverá vir a público em fevereiro de 2016.

Práticas de sustentabilidade podem proporcionar as seguintes vantagens: facilidade de contratar melhores talentos e de retê-los, aumento da produtividade dos funcionários, redução de custos de produção, redução de custos em pontos comerciais, aumento de receita, redução de risco e maior facilidade de financiamento.

A revolução digital trouxe em seu conjunto de mudanças a possibilidade de abolir o intermediário: nas relações peer-to-peer (P2P), membros de uma rede podem fazer negócios diretamente entre si, sem passar por uma instância central. É um fenômeno capaz de afetar a economia, o mundo empresarial e, claro, o mundo financeiro.

Estudos realizados pela Nesta, uma organização britânica de apoio à inovação, mapearam as tendências em “finanças alternativas”. São finanças que englobam uma variedade de modelos fora do sistema financeiro tradicional, capazes de conectar quem empresta e quem toma dinheiro por meio de plataformas on-line ou websites. Muitas vezes, as finanças alternativas valem-se de criptomoedas, como as bitcoins.

Para se ter ideia do potencial disso, a organização informa que o mercado de finanças alternativas no Reino Unido emprestou 1,74 bilhão de libras esterlinas em 2014 a pequenos e médios empreendedores, além de pessoas físicas. E estima que esse montante deve dobrar em 2015. O crescimento vem sendo exponencial nos últimos anos, provavelmente como reflexo da crise financeira eclodida em 2008.

O relatório Understanding Alternative Finance (Entendendo as finanças alternativas), realizado pela Nesta com a Universidade de Cambridge, mostra o impacto socioeconômico desse tipo de finanças, ao ampliar possibilidades de captação e de financiamento, especialmente entre empreendedores individuais, pequenas e médias empresas. Em pesquisa realizada com empreendedores no Reino Unido, parte significativa declarou que não teria conseguido captar recursos para crescer e se desenvolver se não fosse por meio dessas modalidades.

As finanças alternativas são um guarda-chuva com diversos modelos de financiamento, entre os quais o P2P business lending (transação em que muitos indivíduos, por meio de uma linha de financiamento, emprestam a empresas, em geral pequenas e médias); o P2P consumer lending (por meio de plataforma on-line, indivíduos tomam dinheiro emprestado de outros indivíduos); o crowdfunding como doação (em que os recursos são doados por diversos indivíduos ); o crowdfunding com recompensa (o doador recebe um produto ou recompensa tangível); entre outros.